Private Equity en direct

Accédez aux marchés privés et à des perspectives de rendements élevés (TRI net cible : 15 à 20 % par an(1))

Réservé aux clients BoursoBank (hors personnes morales) détenteurs d'un compte titres ayant adhéré à l'offre BoursoFirst.

Risque de perte en capital, produit totalement illiquide et performances cibles non garanties. voir plus

Les + du produit

-

Une porte d'entrée aux opportunités du private equity

-

15 à 20 % de performance annualisée cible (TRI)(1)

-

L'expertise d'Opale Capital

Qu'est-ce que le Private Equity en direct ?

Les fonds de Private Equity en direct vous permettent d'investir dans des sociétés non cotées à différents stades de leur développement, en entrant à leur capital ou en les finançant via la dette privée.

C'est une classe d'actifs prisée des investisseurs institutionnels et de la clientèle de Banque Privée pour son potentiel de performance plus élevé que les marchés financiers cotés (TRI net cible moyen de 15 à 20 % par an(1)) en contrepartie d'une illiquidité totale pendant la durée de l'investissement (jusqu'à 14 ans) et d'un risque de perte en capital.

Ces produits fonctionnent par engagement, appels de fonds et distributions successives. Ce fonctionnement optimisé implique une période limitée pour honorer les appels de fonds. A la souscription, vous vous engagez uniquement sur un montant minimum de 100 000 €, aucun virement n'est demandé. Ce montant est ensuite progressivement appelé par le fonds en fonction des opportunités d'investissement. Vous avez à chaque fois une dizaine de jours pour honorer les appels de fonds. À l'issue de la période d'investissement, le fonds cède au fur et à mesure ses actifs et le produits des cessions vous est redistribué.

Ce mode de fonctionnement permet de maximiser le rendement du fonds en ne mobilisant que de l'argent qui sera immédiatement investi. À noter que les conditions d'acquisition ou de cession des actifs peuvent être plus ou moins favorables en fonction du contexte économique.

Pour certains produits, le minimum d'engagement passe à 30 000 € à partir de la deuxième souscription chez BoursoBank.

Ce produit est complexe et convient à des investisseurs avertis. Il présente un risque de perte en capital et est totalement illiquide durant toute la durée de l'investissement (jusqu'à 14 ans). Les performances ne sont pas garanties. En cas de défaillance à un appel de fonds, l'investisseur s'expose à une perte pouvant aller jusqu'à 90 % des montants déjà investis dans le fonds.

Les caractéristiques du Private Equity en direct

Le TRI net cible(1) n'est pas garanti et peut évoluer en fonction des conditions de marché.

Il est fondé sur la réalisation d'hypothèses arrêtées par la société de gestion au lancement du fonds.

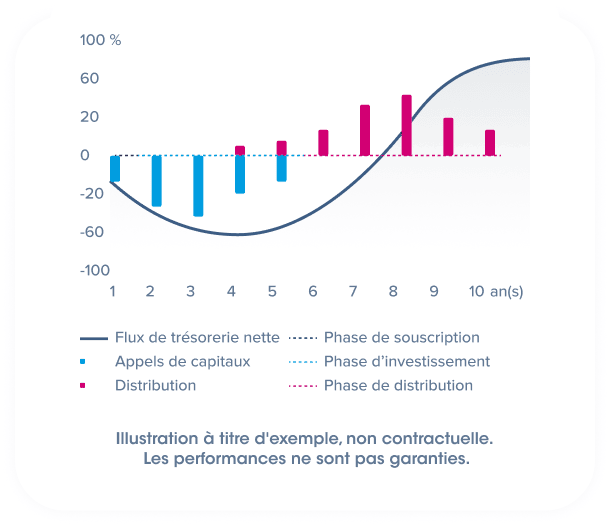

Comment fonctionnent les fonds de Private Equity ?

La période de souscription (≃ 1 an et demi)

Le fonds accueille de nouveaux investisseurs. Un "closing" a lieu en moyenne tous les deux mois. À cette date, le fonds collecte une partie des montants engagés par les nouveaux investisseurs.

Ceux qui entrent avant le premier "closing" disposent de conditions préférentielles : ils sont exonérés de la prime d'égalisation, uniquement due par les investisseurs qui entrent plus tardivement dans le fonds. Plus l'investisseur entre tard dans le fonds, plus la prime d'égalisation est susceptible d'être élevée.

À l'issue de cette période, le fonds n'accueille plus de nouveaux investisseurs.

La période d'investissement (4 à 5 ans)

Les capitaux sont progressivement appelés auprès des investisseurs afin que le fonds puisse financer ses acquisitions.

À chaque appels de fonds, l'investisseur a une dizaine de jours pour verser la somme demandée. Il doit donc disposer des liquidités nécessaires lui permettant d'honorer les appels de fonds tout au long de cette période.

Les flux de trésorerie sont alors négatifs. C'est la phase descendante de la courbe en J du Private Equity.

À l'issue de cette période, il n'y a plus d'appels de fonds.

La période de distribution et de dissolution

Progressivement, le fonds cède les actifs dans lesquels il a investi. En fonction des conditions de cession, il distribue aux investisseurs le solde de cession sous deux formes : le remboursement de leur capital (pouvant être minoré en cas de perte) et les plus-values éventuellement réalisées.

Les flux de trésorerie sont alors positifs. C'est la phase ascendante de la courbe en J du Private Equity.

À l'issue de cette période, le fonds est liquidé puis fermé.

Notre gamme de fonds de Private Equity en direct

Ce produit présente un risque de perte en capital et est totalement illiquide durant toute la durée de l'investissement.

Les performances ne sont pas garanties.

Notre partenaire

BoursoBank s'appuie sur un partenaire solide, Opale Capital, filliale du groupe Tikehau Capital

Opale Capital est la solution d'investissement de Tikehau Capital facilitant l'accès aux marchés privés. Opale Capital permet aux particuliers d'investir dans des fonds d'investissement de premier plan à partir de 100 000 euros pour bénéficier des performances de la gestion alternative.

Opale Capital fait partie du groupe Tikehau Capital, un acteur majeur de la gestion d'actifs alternatifs. Au 31 mars 2025, Tikehau Capital est présent dans 16 pays, compte 750 employés et compte plus de 50,6 milliards d'euros d'actifs sous gestion.

Pourquoi diversifier son patrimoine avec le Private Equity ?

Le Private Equity est une classe d'actif qui propose des rendements attractifs sur le très long terme. Elle peut être intéressante pour diversifier votre patrimoine, toutefois l'investissement sur cette classe d'actifs devrait représenter une part minoritaire de votre patrimoine financier.

-

Accéder aux opportunités du marché du Private Equity

-

Bénéficier de perspectives de rendement élevées

-

Optimiser l'investissement via la mécanique d'appels de fonds

Comme plus de 8 millions de clients, rejoignez-nous en quelques clics

Étape 1

Étape 2

Étape 3

Étape 4

Questions fréquentes

Quel est le minimum d'investissement dans un fonds professionnel de Private Equity ?

Lors de votre première souscription, l'engagement minimum est de 100 000 euros.

A partir de votre seconde souscription chez BoursoBank, l’engagement minimum passe à 30 000 euros pour certains produits au format FPS et FPCI. Pour les autres, le minimum reste à 100 000 euros.

Important : Il est nécessaire de disposer d’un Compte Titres individuel et d’adhérer à l’offre BoursoFirst pour souscrire au Private Equity.

Comment consulter mes investissements en fonds professionnels de Private Equity ?

Dès la finalisation de votre souscription, vous pourrez retrouver votre investissement depuis votre compte "Private Equity" disponible depuis la rubrique "Mes placements alternatifs" de votre Espace Client.

Comment répondre à un appel de fonds sur un fonds professionnel de Private Equity ?

Pour répondre à un appel de fonds, vous pouvez vous rendre sur votre compte "Private Equity en direct" disponible dans l’onglet "Mes placements alternatifs".

Dès lors, vous pourrez cliquer sur "Appel de fonds" à droite de votre Espace Client, sélectionner votre produit, puis suivre les différentes étapes.

En répondant à un appel de fonds, BoursoBank émet directement le virement concerné auprès du fonds.

Quelles sont les différentes stratégies du Private Equity ?

Le Private Equity ou capital investissement permet d’investir dans des actifs non cotés en bourse, essentiellement des sociétés mais aussi des infrastructures ou encore de la dette privée. Cette dernière consiste à financer des entreprises via du financement non bancaire.

Il existe différentes stratégies que l’on peut classer de la façon suivante, des moins risquées (présentant des rendements potentiels plus faibles) aux plus risquées (présentant des rendements potentiels plus élevés) :

La dette privée senior : financement non bancaire d’entreprise

Les actifs réels ou infrastructures : financement d’ouvrages lourds (aéroports, réseaux télécoms, autoroutes…)

Le crédit tactique : type de dette privée pour les sociétés présentant un besoin de financement urgent ou des crédits sur mesure

Le secondaire : acquisition de sociétés déjà détenues au préalable par des fonds de Private Equity

Le co-investissement : prises de participation minoritaires aux côtés d’autres fonds de Private Equity

Le Growth Buyout : investissement dans des entreprises de croissance et rentables avec pour objectif de créer de la valeur opérationnelle

Le Growth Equity : investissement dans des jeunes sociétés en forte croissance afin de financer leur développement et l’émergence de nouveaux leaders.

Découvrez aussi...

* Avec Apple Pay, Samsung Pay et Google Pay dès la commande de votre carte. Garmin Pay est également disponible après activation de votre carte physique ou dès la commande d'une carte dématérialisée.

(1) Ces objectifs de performance sont une fourchette des taux de rendement interne (TRI) net de frais de gestion (hors fiscalité) fournis par la société de gestion Opale Capital. Le TRI exprime la performance du placement, il prend en compte l'accroissement - ou la perte - de valeur et l'ensemble des revenus. Ces objectifs de performance ne sont pas garantis. Ils sont fondés sur la réalisation d'hypothèses arrêtées par Opale Capital au lancement des fonds. Les prévisions ne constituent pas un indicateur fiable quant aux performances futures.

(2) Les fonds de Private Equity en direct sont accessibles à une clientèle non professionnelle dont le montant d'engagement minimum est égal ou supérieur à cent mille (100 000) euros. Pour certains produits au format FPS ou FPCI, le minimum d'engagement passe à trente mille (30 000) euros à partir de la deuxième souscription chez BoursoBank. Pour les autres, le minimum d'investissement reste à cent mille (100 000) euros.